今回は「住宅資金繰りに関わる制度(財形住宅貯蓄と財形貯蓄全般)」についてです。

1.初めに

ライフイベントの中でも教育資金・住宅取得資金・老後資金は多くの資金が必要となり、これらの資金は3大必要資金と呼ばれています。

この3大必要資金を主軸として他のライフイベントも意識して資金計画を練ってライフイベント表・キャッシュフロー表などを作成することで、将来的な資金計画を客観視することができます。

ここまでは過去の記事で解説してきた内容です。

ただ、3大必要資金は数百万~数千万と非常に高額な為、現金で用意することはできないということがよくあります。

というか、数千万をポンと出せる人の方が少ないです。

ではどうするのかと言うと、保険やローンといった制度を利用することになります。

ということで、今回は住宅資金繰りに関わる制度である財形住宅貯蓄(財形貯蓄)の解説をしていきます。

財形貯蓄の解説だけで結構な長さになったので、住宅ローンに関する内容は次回の記事にまとめます。

将来的に家を買いたい/建てたいという方は、よく理解しておきましょう。

2.財形貯蓄とは?

主要な住宅資金繰りの一つとして、財形住宅貯蓄という制度があります。

財形住宅貯蓄とは、財形貯蓄の一種です。

財形貯蓄とは、事業主が勤労者の毎月の給与や賞与から天引きをして、金融機関へ自動的に積み立てをする貯蓄制度のことです。

勤労者の財政形成を支援するために国や事業主が制度を整備していて、その内容は勤労者財産形成促進法に基づいたものになっています。

ここで言う“勤労者”は勤労者財産形成促進法上の“勤労者”を指しています。

要するに、職業の種類を問わず事業主に雇用されている人を指しているので、会社員・パート・アルバイトなど、雇用契約に基づいて賃金を受け取る人全員が対象になっています。

とにかく、勤め先の財形制度を通じて資金作りをすることができるということです。

逆に言うと、勤め先の財形制度が整備されていない場合、財形制度を受けることはできません。

また、その内容も勤め先によって異なる可能性があるので注意が必要です。

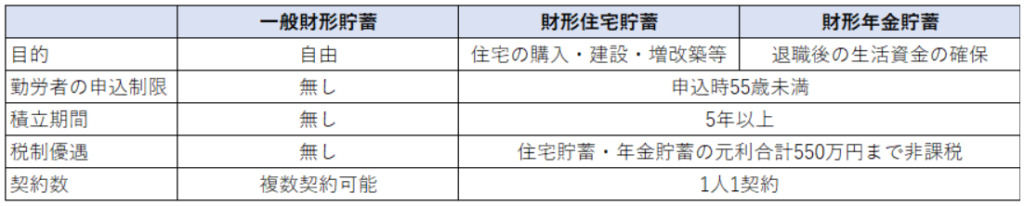

財形貯蓄制度には、一般財形貯蓄・財形住宅貯蓄・財形年金貯蓄の3種類存在し、その用途・目的によって制度の内容も変わってきます。

給料天引きで積み立てるという根本的な部分は共通していますけどね。

住宅資金繰りの解説にのみフォーカスするなら財形住宅貯蓄のみ理解していれば良いのですが、じゃあ一般財形貯蓄と財形年金貯蓄の説明はどうするのかという話になってしまうので、ここで3種類まとめて解説しておくことにしました。

どうせどこかのタイミングで説明するので、関連する制度と一緒に覚えた方が良いでしょう。

それにしても、一般財形貯蓄はなんで“財形一般”貯蓄という名称ではないんでしょうね?

残りの2種類と命名即は統一して欲しいものです…。

3.一般財形貯蓄とは?

一般財形貯蓄は、使用目的が自由な財形貯蓄のことです。

住宅・年金以外の目的、結婚・旅行・教育・レジャーなどに使用できます。

一般財形貯蓄を受けるための制限は特に無く、勤労者であれば誰でも受けることが可能です。

また、その一般財政貯蓄制度を設けている事業主や金融機関によって1年以上や3年以上積立後に引き出し可能というルールが設定されてることもありますが、法律や制度上、最低積立期間は定められていません。

なので、一般財形貯蓄は積立期間に関わらずいつでも自由に引き出し可能という理解で問題はありません。

あくまで、独自ルールで最低積立期間が設けられてることがあるだけです。

まとめると、貯蓄をするのも自由、利用目的も自由、引き出しタイミングも自由、全部自由なのが一般財形貯蓄ということになります。

ただし、一般財形貯蓄は税制優遇がないので、利子が非課税になったりするわけでもなく、普通に課税対象です。

その為、一般財形貯蓄には給料天引きで自動的に貯蓄してくれる以上のメリットはありません。

ついつい給料が入ったら使い過ぎてしまうという貯金が苦手な人が強制的に貯金できるようにするための制度でしかないんですね。

成人で貯蓄0の人って全体の30%程度いるという統計も出たりしているので、割と必要な人はいるのかもしれませんね。

ちなみに、一般財形貯蓄は1人1契約の縛りはありません。

複数契約可能です。

企業の一般財形貯蓄に加入しつつ、銀行の一般財形貯蓄に加入することもできるということです。

先程述べた通り税制優遇は無いので、用途ごとに口座を分けれたり積立額を増やせるくらいしかメリットが無いんですけどね。

管理が複雑になるだけなので、1契約で充分という人の方が多いと思います。

それを言ったら、そもそも個人的には一般財形貯蓄自体が不要派ですけども…。

自分で貯金する習慣は付けた方がいいですよ?

4.財形住宅貯蓄とは?

財形住宅貯蓄とは、使用目的が住宅に関わる財形貯蓄のことです。

要は、住宅の購入・建設・増改築・リフォーム等に使用する目的で給料天引きの貯蓄をする制度です。

名称そのままですね。

一般財形貯蓄を受けるための制限はありませんでしたが、財形住宅貯蓄を受ける場合は制限があります。

それは、契約申し込み時に契約者の年齢が55歳未満であることです。

他にも、積立期間は5年以上必要で、1人1契約しかできません。

また、リフォームに関しては、工事費が○○円を超える場合などの要件を満たしている場合に限り財形住宅貯蓄を使うことが可能です。

色々自由な一般財形貯蓄と違って、ちょくちょく制約があるんですね。

その代わりに、後述の財形年金貯蓄と合わせて元利合計が550万円に達するまでは利子に税金がかかることなく、つまり非課税で貯蓄することができます。

なので、一般財形貯蓄と違って明確なメリットがあります。

ちなみに、住宅に関わらない目的以外の用途でも払い出しは可能ですが、その場合は課税対象になります。

財形“住宅”貯蓄ですからね。

住宅に関わらない目的でも一応払い出せるようになっているだけ良いと思いましょう。

緊急時の足しにはなりますからね。

5.財形年金貯蓄とは?

財形年金貯蓄とは、退職後の生活資金として年金を貰うことを目的とした財形貯蓄のことです。

財形住宅貯蓄よりも更に名称そのままな財形貯蓄です。

財形年金貯蓄には、財形住宅貯蓄と同じ制限があります。

申し込み時に契約者の年齢が55歳未満であること、積立期間は5年以上であること、1人1契約であることです。

そして、税制優遇に関しては先程説明した通り、財形住宅貯蓄と財形年金貯蓄の元利合計が550万円に達するまでは非課税で貯蓄可能となっています。

要するに、財形住宅貯蓄の積み立て目的が完全に住宅から年金にシフトしただけの貯蓄制度が財形年金貯蓄というわけです。

財形“年金”貯蓄なので、その払い出し方法は契約時に決定しておく必要があります。

具体的には、年金の受け取り開始年齢を設定し、60歳以降で5年以上の年金受取期間も設定しておく必要があります。

6.各財形貯蓄の特徴まとめ

財形貯蓄の種類として一般財形貯蓄・財形住宅貯蓄・財形年金貯蓄の3種類の解説をしたので、その特徴や違いについて簡単にまとめました。

大まかには、上記図1のような違いがあると理解していればOKです。

必要な時に詳しい契約内容を聞きましょう。

7.財形貯蓄制度のメリット

最後に、勤労者側と事業主側から見た財形貯蓄制度を設けるメリットについて記述しておきます。

勤労者としてのメリットはある程度想像付くと思いますが、事業主側は一見手間が増えるだけですからね。

まず勤労者側のメリットですが、何と言っても財形住宅貯蓄と財形年金貯蓄が税制優遇を受けられるという点が大きいです。

元利合計550万円までは非課税ですからね。

あとは、給料天引きなので、自分で銀行に預けるなどの手間が省けることくらいですね。

気づいたら勝手に貯まっていますから。

ただ、これに関してはそもそも契約するのが面倒くさいという意見もありそうですので何とも言えません。

次は事業主側のメリットです。

こちらに関しては、福利厚生として対外的にアピールできる点が大きいです。

財形貯蓄制度が用意されていること自体が他よりも強みになる可能性がありますからね。

一般財形貯蓄はまだしも、財形住宅貯蓄と財形年金貯蓄を受けられる話があったら、受けてみようかなと思う人もいるでしょうからね。

実質デメリットが無いですし。

ちなみに、財形貯蓄は他の金融商品よりも金利が低めになっていることが多いので、ちょっとした備え程度に考えておくと吉です。

以上、「住宅資金繰りに関わる制度(財形住宅貯蓄と財形貯蓄全般)」についてでした。